DEDUCTION POUR EPARGNE DE PRECAUTION (DEP)

Cette nouvelle déduction se substitue à la déduction pour investissement – DPI (simple et efficace, mais exclusivement fiscale et critiquée par la Commission Européenne) et la déduction pour aléas – DPA (trop complexe malgré les assouplissements législatifs successifs).

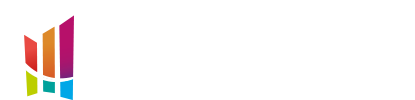

Plafond de la déduction

La DEP permet à un exploitant agricole, soumis à un régime réel dans la catégorie des bénéfices agricoles, de déduire chaque année de son résultat imposable, une somme dont le montant varie en fonction du résultat. Le barème applicable est le suivant :

Ces montants sont multipliés par le nombre d’associés exploitants d’EARL ou de GAEC, dans limite de 4. Les déductions pratiquées et non encore utilisées ne peuvent dépasser un plafond pluriannuel de 150 000 €, également multiplié par le nombre d’associés exploitants d’EARL ou de GAEC.

Condition de constitution d’une épargne professionnelle

- Principe : constitution d’une épargne monétaire

La DEP peut être pratiquée à condition que l’exploitant ait inscrit à un compte courant ouvert auprès d’un établissement de crédit une somme comprise entre 50 % et 100 % du montant de la déduction.

Le versement de l’épargne doit intervenir dans les six mois suivant la clôture de l’exercice et au plus tard à la date limite de dépôt de la déclaration des résultats se rapportant à l’exercice au titre de duquel la déduction est pratiquée. L’épargne ainsi constituée doit être inscrite au bilan de l’exploitation. - Possibilité d’une épargne en stocks physiques

Pour ne pas mobiliser de la trésorerie, l’exploitant peut satisfaire à la condition d’épargne en cas d’acquisition ou de production de stocks de fourrages destinés à être consommés par les animaux de l’exploitation ou de stocks de produits (viticulture notamment) ou d’animaux dont le cycle de rotation est supérieur à un an. Ainsi, l’épargne de précaution peut se matérialiser par de l’argent placé à la banque et/ou par du stock à rotation lente de produits ou d’animaux. - Possibilité d’affecter les créances pour les associés coopérateurs

Les exploitants associés d’une société coopérative ou adhérents d’une organisation de producteurs peuvent également affecter à l’épargne de précaution une fraction des créances qu’ils détiennent auprès de l’un de ces organismes.

Utilisation de la DEP : une liberté quasi-totale

Les sommes déduites sont utilisées au cours des dix exercices qui suivent celui au titre duquel la déduction a été pratiquée pour faire face à des dépenses nécessitées par l’activité professionnelle.

Dans la limite de ce délai de 10 ans, l’exploitant dispose de toute liberté de choisir la fréquence et la quotité des déductions à rapporter au résultat (par exemple : réintégration étalée et progressive – lissage – ou concentrée sur un exercice, en cas d’exercice déficitaire notamment).

A défaut d’utilisation au cours de ce délai, les sommes sont rapportées au résultat du 10ème exercice suivant celui au titre duquel la déduction a été pratiquée, sans aucune sanction.

Clause anti-abus en cas de cessation « prématurée » de matériels roulants

L’affectation de la déduction est donc libre et peut notamment être affectée à l’acquisition d’immobilisations amortissables. Mais, afin d’éviter que la réintégration de la déduction ne participe à acquérir du matériel roulant dont le cycle de rotation sur l’exploitation serait trop court, le dispositif de la DEP comprend une clause anti-abus. Cette dernière prévoit que le régime d’exonération des plus-values professionnelles (recettes < 250 000 €) ne s’appliquera pas en cas de cession d’un matériel roulant, acquis au cours de l’exercice au titre duquel une DEP a été déduite du résultat, si la cession intervient dans les deux ans suivants l’acquisition.

Déductibilité sociale

Reprenant les principes applicables à la DPI et la DPA, la déduction pour épargne de précaution est également déductible de l’assiette sociale des non-salariés agricoles.

Entrée en vigueur de la DEP et abrogation des DPI et DPA

La déduction pour épargne de précaution est applicable aux exercices clos à compter du 1er janvier 2019. Le dispositif est applicable jusqu’au 31 décembre 2022, date à laquelle il sera jugé de son efficience, et de la pertinence de sa reconduction. En revanche, les exploitants clôturant jusqu’au 31 décembre 2018 pourront pratiquer une dernière fois des DPI et/ou DPA.

MÉCANISME OPTIONNEL DE BLOCAGE DE LA VALEUR DES STOCKS A ROTATION LENTE

La loi de finances réintroduit un mécanisme optionnel de blocage de la valeur des stocks à rotation lente. Il a pour objectif de faire coïncider dans le temps la perception des revenus (vente des stocks) et la constatation du revenu imposable afférent. Il ne s’agit donc pas à proprement parler d’un dispositif d’optimisation, mais d’une mesure visant à préserver la trésorerie des exploitants.

Ce dispositif est applicable aux exercices ouverts à compter du 1er janvier 2019.

Pour mémoire, un régime comparable avait déjà été appliqué à l’époque (CGI, ancien art.72 B), puis supprimé en 2005 lors de la création du mécanisme de lissage (sur sept ans) des revenus exceptionnels agricoles (CGI, art. 75-0 A).

ABATTEMENT JA : DÉGRESSIVITÉ POUR LES BA LES PLUS IMPORTANTS

Mesure de soutien aux jeunes agriculteurs lors de la phase de démarrage de leur activité, l’abattement fiscal applicable aux exploitants bénéficiant des aides à l’installation a fait dernièrement l’objet d’un certain nombre de critiques.

La Cour des comptes, notamment, a pointé le fait que l’abattement bénéficiait souvent à des entreprises pas réellement nouvelles (hypothèse des JA intégrant une société préexistante).

De plus, la proportionnalité de l’abattement fiscal a pour effet mécanique de procurer un avantage plus important aux agriculteurs bénéficiant de BA élevés. C’est pourquoi le législateur a entendu y apporter des aménagements

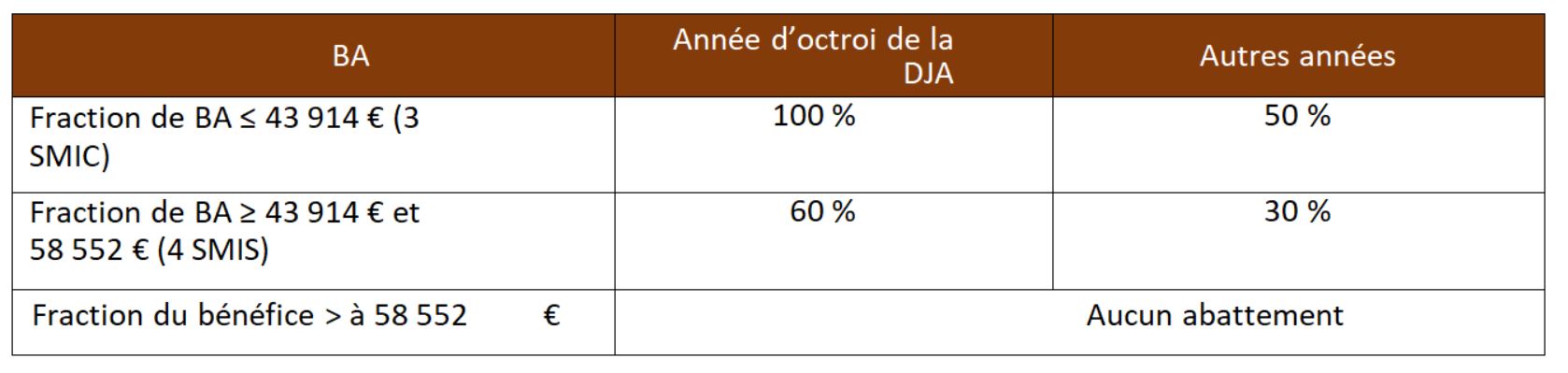

Ainsi, la portée de l’abattement est renforcée pour les jeunes agriculteurs dont les bénéfices ne dépassent pas 43 914 € (3 SMIC annuels). Deux situations doivent être distinguées.

Si le bénéfice imposable de l’exercice est inférieur ou égal à 43 914 €, l’abattement est de :

- de 100 % sur le bénéfice de l’exercice d’inscription en comptabilité de la dotation d’installation aux jeunes agriculteurs (DJA) ;

- de 75 % les autres années (dans la limite des soixante premiers mois d’activité).

Si le bénéfice imposable de l’exercice est supérieur à 43 914 €, l’abattement est déterminé par application du barème dégressif suivant :

L’année d’octroi de la DJA, le montant total de l’abattement ne peut être inférieur au montant de cette dotation.Ces nouvelles mesures s’appliquent au bénéfice imposable des exploitants bénéficiaires de dotations d’installations octroyées à compter du 1er janvier 2019.

IMPOTS SUR LES SOCIETES

Les pouvoirs publics ont un temps exprimé la volonté de promouvoir plus largement l’IS dans le secteur agricole. Ils ont également fait le constat de l’absence d’un dispositif permettant d’atténuer le ressaut fiscal subit par les exploitants lors du passage du BA réel à l’IS du fait de la réintégration de sommes en applications de certains dispositifs propres aux BA réels.

Dès lors, pour rendre plus digeste ce surplus d’impôts et lever ainsi l’un des obstacles au passage à l’IS, le législateur a adopté un mécanisme de lissage sur 5 ans du paiement du montant d’impôt sur le revenu généré par la réintégration de sommes en application de certains dispositifs agricoles.

La mesure a donc pour objet, non pas de modifier les règles de calcul de l’impôt sur le revenu, mais d’étaler dans le temps son paiement. Seules les modalités de recouvrement de l’impôt sont donc ici aménagées.

Sont concernées les opérations suivantes :

- apport d’une exploitation individuelle à une société passible de l’IS ;

- option pour l’IS exercée par une société relevant du régime des BA réels ;

- transformation d’une société ou d’un groupement placé sous le régime IR-BA en une société passible de l’IS.

On notera que le passage à l’IS de plein droit du fait du dépassement des seuils del’article 75 CGI n’est pas visé pas ce nouveau dispositif.

TRAITEMENT DES REVENUS DES ACTIVITÉS ACCESSOIRES : RECONNAISSANCE DE LA TRANSPARENCE GAEC

Pour rappel, l’article 75 du CGI permet la globalisation dans le BA des revenus des activités accessoires commerciales et non commerciales exercées au sein de l’exploitation dès lors que la moyenne des recettes accessoires (appréciées sur les trois années civiles précédent la date d’ouverture de l’exercice en question) n’excède ni 50 % de la moyenne des recettes agricoles (appréciée sur la même période), ni 100 000 €.

Ces seuils ont été majorés l’année dernière (ancien seuils de 30 % et 50 000 €) suite à la fusion des articles 75 et 75 A du CGI, ce dernier concernant spécifiquement les activités photovoltaïques et éoliennes.

Pour le cas spécifique des GAEC, la règle applicable était jusqu’alors la même que pour les autres sociétés civiles agricoles (si seuils respectés, pas de passage à l’IS avec choix de globaliser ou non).

La loi de finances pour 2019 officialise la transparence dans les GAEC. Le seuil de 100 000 € est multiplié par le nombre d’associés exploitants, dans la limite de quatre.

Ces nouvelles dispositions sont applicables aux exercices ouverts à compter du 1er janvier 2019.

CRÉDIT D’IMPÔT POUR CONGÉS : PROROGATION DU DISPOSITIF POUR TROIS ANS

Le crédit d’impôt en faveur des exploitants agricoles qui engagent des dépenses de personnel pour assurer leur remplacement durant leurs congés est reconduit pour trois ans (montant du crédit d’impôt limité à 1050 € pour 2018). Ainsi, le dispositif est reconduit jusqu’au 31 décembre 2022.

LE SALAIRE DU CONJOINT DE L’EXPLOITANT NON ADHÉRENT A UN ORGANISME AGRÉÉ EST DÉDUCTIBLE EN TOTALITÉ

L’article 60 de la loi de finances pour 2019 permet une déductibilité totale du salaire du conjoint, que l’exploitant individuel ou que la société de personnes dans laquelle son conjoint est associé, soit ou non adhérent d’un centre de gestion ou d’une association agréée.

Sont visés par cette mesure :

- les conjoints d’exploitants individuels imposés dans la catégorie des bénéfices industriels et commerciaux, des bénéfices non commerciaux ou des bénéfices agricoles ;

- ainsi que les conjoints des associés de sociétés de personnes soumises à l’impôt sur le revenu et exerçant une activité qui relève de ces mêmes catégories d’imposition.

Cette disposition entre en vigueur pour l’impôt sur le revenu dû au titre de 2018 et des années suivantes.